صنعت فولاد در حالی قدم به فصل پاییز گذاشت که در 6ماه نخست سال 93 با تشدید رکود معاملات و کاهش روز به روز قیمت محصولات فولادی به رغم افزایش هزینههای تولید در سال جاری روبهرو بود. در واقع با آنکه در سال جدید نرخ مالیات بر ارزش افزوده از رقم 6 درصد سال گذشته به 8 درصد افزایش یافت و قیمت انواع حاملهای انرژی نیز تا سقف 75 درصد در راستای اجرای فاز دوم از هدفمندی یارانه ها رشد کرد، اما عمق رکود در فضای معاملات فولاد به حدی بود که اثر این فاکتورها را بر قیمت تمام شده محصول بسیار کمرنگ کرده و چارهای به جز افت مداوم قیمتها برای محصولات نهایی و میانی فولاد باقی نگذاشت.

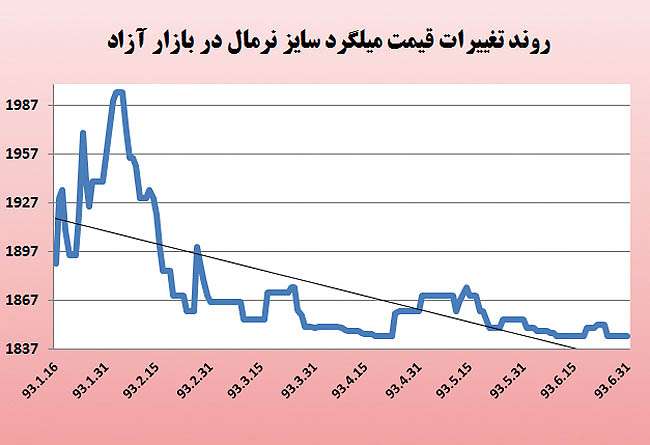

به گزارش ماین نیوز، با توجه به اینکه در طول دو سال گذشته یعنی سالهای 91 و 92 با رشد اقتصادی منفی در کشور روبهرو بودهایم، بنابراین انتظاری به جز حاکم بودن رکود بر فضای کلی معاملات فولاد نیز نمیرفته است، از این رو فعالان فولادی سال جدید را با سایه سنگین رکود و بیرونقی معاملات آغاز کرده و تا پایان شهریور ماه نیز به این روند ادامه دادند. در حالی که تا پیش از اعلام قیمت نهایی سوخت در گام دوم از طرح تحول اقتصادی قیمت انواع فولاد اعم از ساختمانی، صنعتی و محصولات میانی روند رو به رشدی را طی میکردند و بهعنوان مثال قیمت میلگرد سایز نرمال ذوبی تا حدود 2200 تومان در بازار آزاد یا قیمت پایه محصولات فولادی در بورس کالا هم نسبت به متوسط قیمتهای پایه در سال گذشته چند درصدی افزایش یافت، اما پس از اعلام قیمتها به یکباره تب رشد قیمتها و خریدهایی که در این دوره عمدتا به آدرس انبارها صورت میگرفت افت کرد و رکود تقاضای مصرفی دوباره چهره واقعی خود را در مبادلات فولاد نشان داد.

از مهمترین اتفاقاتی که در این دوره 6 ماهه رخ داد میتوان به آزادسازی کامل صادرات محصولات فولادی تا پایان سال 93 اشاره کرد. در حالی که پیش از این صادرات فولاد تا پایان خردادماه آزاد بود اما به این دلیل که مسوولان وزارت صنعت، معدن و تجارت بر شرایط رکودی حاکم بر صنعت فولاد اشراف داشتند مصوبه پیشین را تمدید کرده و صادرات تا پایان سال جاری برای فولادیها بلامانع شد. هرچند آمارهایی که از سوی انجمن تولیدکنندگان فولاد ایران منتشر شد نشان داد فولادسازان به توفیق چندانی در امر صادرات دست پیدا نکردند و عمده بازارهای مقصد آنها که کشورهای عراق و افغانستان بوده در زمانهایی نیز به علت افزایش تنشهای سیاسی و منطقهای در این کشورها تاحدودی تضعیف شدهاند. به هر صورت گفته میشود از مجموع فروش بازار آهن 50 درصد در صنایع مصرف میشود، 20 درصد آن صرف پروژههای عمرانی دولت مانند جاده، راهآهن و سدسازی شده و 30 درصد نیز به مصرف ساخت و سازهای مسکونی میرسد. اما در سال جاری به این علت که ساختمانسازی در رکود سالهای گذشته خود قرار داشت و اعتبارات عمرانی نیز به پروژههای 80 درصد پیشرفت تخصیص یافت، بنابراین در عمل تقریبا نیمی از بازار مصرفی آهن در این دوره که در شرایط عادی باید زمان رونق فعالیتهای ساختمانسازی میبود اینگونه حذف شد.

به هر طریق تداوم رکود و ضعف عمیق تقاضای مصرفی در بیش از چند ماه گذشته چارهای به جز کاهش حجم تولید برای برخی واحدهای ذوب و نورد که فعالیت اصلی آنها در حوزه تولید میلگرد است باقی نگذاشته که در نتیجه با کاهش حجم تولید از نیاز این واحدها به شمش نیز کاسته شده است. در حال حاضر گفته میشود واردات شمش به کشور بسیار کاهش یافته و تقریبا به صفر رسیده است.

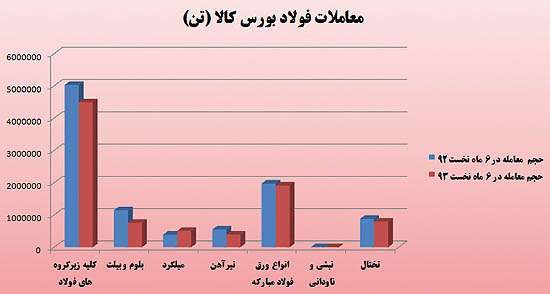

در این میان یکی دیگر از تصمیمات مهمی که در حوزه فولاد در این دوره 6 ماهه گرفته شد را باید مصوبه سازمان توسعه تجارت ایران مبنی بر منع واردات شمش و مقاطع فولادی -به جز ورق نورد گرم 2 میلیمتری- با ارز دولتی در اواسط مرداد ماه دانست. از زمان اجرای این مصوبه، واردات محصولات نام برده شده با ارز متقاضی یا ارز حاصل از صادرات فولاد ممکن است نه ارز اتاق مبادلات. هرچند این مصوبه بازار را بهصورت روانی در دورهای بسیار کوتاه مدت و مقطعی با رشد اندک قیمتها روبهرو کرد اما در ادامه به علت پابرجا بودن عوامل تشدیدکننده رکود در بازار فولاد، روند قیمتها به روال کاهنده پیشین بازگشت. در این میان، مقایسه آمارهای مربوط به حجم عرضه و معامله انواع محصولات فولادی ارائه شده در بورس کالا طی 6 ماهه نخست سال 93 و مقایسه آن با مدت مشابه سال گذشته نیز خالی از لطف نیست. سال گذشته طی دوره مذکور در مجموع حدود 4 میلیون و 466 هزار تن انواع فولاد عرضه و حجم معامله 5 میلیون و 28 هزار تن ثبت شد در حالی که در 6 ماه ابتدایی سال جاری این ارقام به ترتیب با کاهش 11 درصدی روبهرو شدهاند. بلوم و بیلت نیز سال گذشته به میزان یک میلیون و 154 هزار تن از سوی فولاد خوزستان عرضه شد که در دوره مشابه امسال با محوریت افزایش عرضه این محصول از سوی ذوبآهن این رقم به حدود 889 هزار تن کاهش یافته است.

حجم معامله این محصول هم ریزش 34 درصدی را در این دوره تجربه کرده که به خوبی حاکی از اقبال کمتر واحدهای تولیدی به محصولات میانی به علت کاهش حجم تولید محصولات نهایی از سوی این کارخانههاست. همانطور که در جدول موجود در متن قابل ملاحظه است باقی محصولات فولادی عرضه شده در بورس کالا نیز طی دوره مذکور با کاهش میزان عرضه و معامله به دلیل تداوم رکود روبهرو بودهاند. در این میان با توجه به اینکه حتی در شرایط رکود و کمبود نقدینگی، واحدهای فولادی مجبور به پرداخت هزینههای جاری و ثابت فرآیندهای تولیدی خود هستند در این دوره شائبه عرضه و تحویل کالا در بورس از سوی برخی فولادیها به جای پرداخت برخی هزینهها و بدهیها بیش از پیش قوت گرفت.

چشمانداز دو فصل باقیمانده تا پایان سال برای فولادیها

شرح حال این روزهای بازار فولاد مواردی همچون ضعف شدید تقاضا و نزدیکی به روزهای سرد سال، رقابت برای فروش ولو با قیمتی کمتر از بهای تمام شده، ضعف تولید و واردات و از سویی کاهش روز به روز قیمت انواع محصولات آهنی است که دورنمای بازار را در ماههای پیش رو دوگانه ساخته است.

از یک طرف نزدیک بودن به روزهای سرد سال تقاضا برای انواع فولادهاى صنعتى با محوريت ورقهاى فولادى (نورد گرم)، ورق سياه (نورد سرد)، ورق روغنى (ورقهاى گالوانيزه) و همینطور انواع فولادهاى آلياژى را تقویت کرده و از طرف دیگر جذاب نبودن واردات و کاهش نسبی حجم تولید داخلی، افت نسبی موجودی انبارها را در پی دارد، کما اینکه عدم تخصیص ارز مبادلاتی و رشد قیمتهای جهانی نیز از جمله مواردی هستند که میتواند به منزله پتانسیلی برای افزایش قیمت فولادهای صنعتی عمل کند -هرچند به علت تضعیف بیش از پیش تقاضای مصرفی موثر این موارد هنوز فرصت ظهور و بروز نیافتهاند- بنابراین مسیر آینده قیمتها و مبادلات فولادهای صنعتی در تقابل این عوامل و اثر قویتر هرکدام از آنها قرار دارد.

در ارتباط با فولادهای ساختمانی نیز از آنجا که در 6 ماه دوم سال به خصوص با کاهش حجم معاملات به علت رکود فصلی فعالیتهای ساخت و ساز روبهرو هستیم، چشمانداز مثبت و روشنی برای قیمتها و دادوستد این محصولات دیده نمیشود، مگر اینکه در پایان سال به علت بهبود خریدهای انباری اسفندماه از سوی فعالان بازار با رشد نسبی حجم معاملات و به تبع آن قیمتها روبهرو باشیم. در این میان البته گفته میشود از آنجا که آخرین مهلت ایران و گروه 1+5 برای رسیدن به توافق جامع تا سوم آذرماه است حصول هرگونه نتیجه احتمالی (توافق جامع و رفع تحریمها یا عدم توافق) در آن زمان، ممکن است معادلات کلیه بازارهای کالایی و سایر بازارهای مالی را دستخوش تغییر و نوسان کند که بازار فولاد نیز از این امر مستثنا نخواهد بود.